经国务院批准,自2016 年5 月1 日起,在全国范围内全面推开营业税改征增值税试点,建筑业、房地产业、金融业、生活服务业等全部营业税纳税人,纳入试点范围,由缴纳营业税改为缴纳增值税。

以下为纳税人缴纳增值税的葵花宝典↓

第一项:税务登记

如您目前未办理国税税务登记证,就要密切关注广州国税网站、微信、微博信息等相关信息。

如您目前已办理国税税务登记(包括:临时登记),则无需重新申领登记证件。各主管税务机关将在近期逐户核实纳税人基本信息,可能出现个别纳税人需通过电话核实营业执照信息的情况。

第二项:资格登记

1、如果您在国税机关已经登记为一般纳税人,并兼有四大行业应税服务的,自2016 年5 月1 日(税款所属时期)起,发生四大行业应税服务时应按照增值税一般纳税人的计税方法计算缴纳增值税,不再缴纳营业税。

2、如果您在2015 年3 月至2016 年2 月应税服务年销售额超过500 万元(以下简称“超标纳税人”),并属于以下三个类别的纳税人,主管税务机关将向您派发内容填写齐全的《税务事项通知书》、《增值税一般纳税人资格登记表》或《选择按小规模纳税人纳税的情况说明》,您只需确认相关信息,在规定期限内将签名确认并加盖公章的《登记表》或《情况说明》报送规定的主管税务机关即可。

(1)兼有四大行业应税服务的现有增值税小规模纳税人(国地税共管户中增值税小规模纳税人)

(2)已在国税办理税务登记但未进行增值税税种登记的提供四大行业应税服务的小规模纳税人(国地税共管户中的非增值税纳税人)

(3)新登记营改增试点纳税人(纯地税户)。

3、如果您属于未超标及新开业的纳税人,符合一般纳税人资格登记表的条件,也可向主管税务机关受理窗口提交《增值税一般纳税人资格登记表》,登记为一般纳税人资格。

第三项:应用税控设备开具增值税发票

如果你属于应登记的一般纳税人或起征点以上的小规模纳税人,且需要使用增值税发票的,应按照主管税务机关的安排,参加增值税发票税控系统培训,并购置税控专用设备。

纳税人购买增值税税控系统专用设备和技术维护费用,在增值税应纳税额中全额抵减,即不需纳税人负担。(文件依据:《财政部国家税务总局关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策的通知》(财税【2012】15 号)

第四项:领用发票流程

1、对于应登记的一般纳税人和起征点以上的小规模纳税人,各主管税务机关将按您在地税部门的发票供应数量供应增值税电子普通发票,开票限额为十万元。您不需向国税主管税务机关提交《发票事项办理表》。

如果您有以下发票领用需要可在国税局官网自行下载、填写《发票事项办理表》提交税务机关办理。

(1)有其他开票限额或发票月供应量的需求;

(2)不愿意使用增值税电子普通发票;

(3)需要同时使用增值税普通发票的。

(下载地址:广州市国家税务局门户网站:首页->办税服务->资料下载->表单下载)

2、对于完成一般纳税人资格登记的纳税人,主管税务机关将按您在地税部门的发票供应数量供应增值税专用发票,开票限额为十万元(不含税销售额最高可开具99999.99元)。主管税务机关会将以下资料一并交由您确认、签名、盖章。

(1)《税务行政许可申请表》;

(2)《增值税专用发票最高开票限额申请单》;

(3)《税务事项通知书》

(4)《增值税一般纳税人资格登记表》或《选择按小规模纳税人纳税的情况说明》

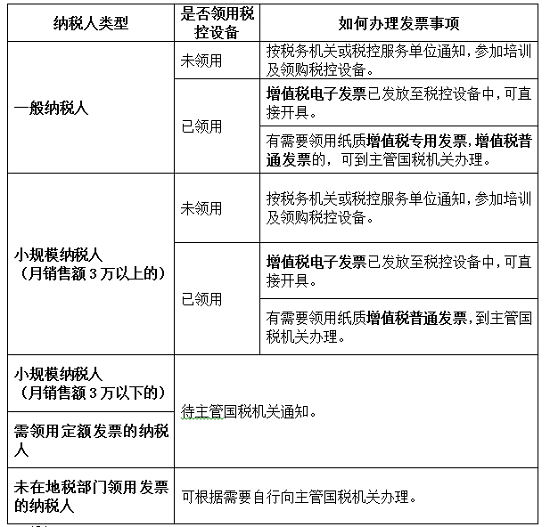

具体发票办理情况参见下表:

营改增政策

温馨提示:

1、领用税控设备,购买增值税税控系统专用设备和技术维护费用,在增值税应纳税额中全额抵减,即不需纳税人负担。

2、参加税控开票系统操作培训,不收取任何费用。

如您对增值税专用发票最高开票限额、发票月供应量有其他需求的,可自行下载有关表格填报,税务机关将按现行规定流程办理。

第五项:履行纳税申报法定义务

自2015 年5 月1 日(所属期)起,除另行规定外,试点的纳税人按下列要求进行增值税纳税申报。

1、如果您属于一般纳税人(除银行、财务公司、信托投资公司、信用社,以及财政部和国家税务总局规定的其他纳税人以外),所属期5 月份及以后的增值税,应实行按月申报。如所属期5 月份的增值税申报,你需在6 月申报期之内完成。

2、如果您属于小规模纳税人或属于增值税一般纳税人的银行、财务公司、信托投资公司、信用社,财政部和国家税务总局规定的其他纳税人,所属期5 月份及以后的增值税原则上实行按季申报。所属期4 月份的营业税按原申报期限执行。如所属期第二季度(即5 月、6 月份)的增值税申报,你需在7 月申报期之内完成。申报期:请关注广州国税微信-我要查询-申报期预告。

第六项:税收优惠

已在税务机关备案或审批的税收优惠事项,凡符合《关于全面推开营业税改征增值税试点的通知》(财税【2016】36 号)规定的,继续有效,您无需另行办理手续。